「投資に向いている人」を投資歴5年目の個人投資家が考えてみる

こんにちは。

今日は「投資に向いている人」についてのお話です。

私自身は投資歴5年目で年間利回り約7%での運用をしてきましたが、その期間の中で様々な学びがありました。

そのような経験を活かして、今日は「投資に向いている人」についての特徴について考えていきます。

なお、私は投資信託、ETF、仮想通貨などをメインに運用しています。

投資商品によっては適正がまた違ってきますので、上記を前提に読んでいただけると幸いです。

投資をするメリット

この記事を読んでいる多くの人は、「自分は投資に向いているのか」という悩みの他に「そもそも投資ってした方がいいの?」という悩みを持っていると想像します。

そのため、最初に投資のメリットについて簡単に書いていきます。

日本円の預金と比べてみる

まず大前提として、投資はリスクを伴います。具体的には資産が減る危険性があります。

一方で「投資をしないこと」にもリスクがあります。投資をしなくても資産が減る危険性があるんです。

投資をしていない場合、多くの人は「日本円」で「銀行にお金を預けている」状態でしょう。

このような状態は、「インフレ」「円安」のようなことが起こると資産が目減りします。

「日本円」自体も投資商品の1つであり「物価」や「為替レート」のようなもので常時その価値を評価されているからですね。

そのため、「インフレ」「円安」のような状態に強い資産も同時に持っておくことで、長期的に家計を安定させることができるんです。

さらに言えば日本の預金は非常に低金利ですので、ほとんどその価値は増えません。

金利は銀行によって異なりますが、仮に「0.001%」とすれば、「年利回り0.001%」以上を期待できる投資商品は純粋な価値の上昇という意味でも預金よりマシと言えるでしょう。

少し調べればわかりますが、「年利回り0.001%」以上を期待できる商品はいくらでもあります。

他にも投資のメリットは色々ありますが、今回の記事の本題ではないのでこの辺りで止めておきます。

では、本題である「投資に向いている人」はどのような人なのかを見ていきましょう。

お金を数値で管理できる人

まずはこれですね。

私の場合は下記の3要素を毎月記録しています。

・毎月の収入

・毎月の支出

・現在の資産(投資、貯金など種類を分けて管理)

何故これが大事なのかというと、お金の流れを把握することで「投資をするべきか、するべきではないか、するべきな場合はいくらを投資に回せるのか」の判断がきちんとできるからです。

例えば、次のような例を考えてみましょう。

毎月の収入が20万円(過去1年間の平均)

毎月の支出が18万円(過去1年間の平均)

貯金が100万円

このケースでは「毎月2万円を投資に回せる」という明確な指針が出てきますね。

貯金を長期的に増やしたいのであれば、毎月1万~1万5000円の投資でもいいでしょう。

逆にこれを把握できていないと、「そもそも怖くて投資ができない」「生活費のために頻繁に投資資金を切り崩す」のような状態になり、上手に投資をすることができなくなるでしょう。

また、毎月の収支を管理することで「ここにお金を使い過ぎているから見直そう」のような収支の見直しに意識を向けられる可能性もあります。

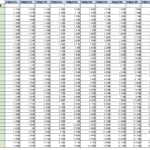

なお、既に収支や資金の管理ができている人は資産運用のシミュレーションをしてみましょう。

下記の記事で、エクセルやスプレッドシートで資産運用のシミュレーションができる手順を紹介しています。

これを色々カスタマイズしてみたり、数値をいじって遊んでみるとわかってくるのですが、

「収入を少しでも増やす、支出を少しでも減らす、利回りを上げるために投資の勉強をする」というような日々の小さな努力が数十年後にはとんでもない差になってきます。

「期待値」の概念を理解していること

もう少し広く「数学」と考えてもいいかもしれませんが、数学の中でも「期待値」の理解は投資において非常に重要だと私は考えます。

ここでは投資における期待値を「平均いくら稼げるのか」という言葉で定義したいと思います。

先ほど「投資にはリスクがあり資産が減る可能性もある」と言いましたが、これを具体的な例で考えてみます。

Q:あなたは現在100円持っています。100円の使い道は次の2つのどちらかです。

①100円が必ず1%増える(100円であれば101円になる)

②50%の確率で20%増えるが、50%の確率で10%減ってしまう。

(100円の場合、50%の確率で120円になり、50%の確率で90円になる)

あなたならどちらを選びますか?

1回だけ上記の選択をする場合は、①を選ぶという人が多いかもしれません。

100円持っていたのに、半分の確率で90円になっちゃうのは嫌ですよね。

では、この選択が連続で100回できるとしたら、どちらを選びますか?

※今回は増えた分を再投資する「複利」のことは考えません。

①の場合は、100回やると200円になります。

1回につき1円増えるのだから、そうなりますね。

では、②の場合はどうなるでしょうか。

なんとなく、100回中50回で20円増えて、残りの50回で10円減りそうですね。

つまり1000円増えて500円減りますので、元々持っていた100円と合わせて600円になります。

これを聞くと、②の選択肢の方が圧倒的にお得だということが見えてきますね。

注意点として②の選択肢は運が悪いと「10%資産が減る」を連続で引き続けて、大きく資産が減る可能性もあります。

でも、平均的な値(平たく言うと「だいたいこのくらいになるよね~」の値)は600円なわけです。

だから、「①よりも②の方が良い」と判断ができる。これが期待値の概念を上手に使える人の思考です。

実際の投資商品においても、この期待値計算はある程度することができます。

将来のことは誰にもわかりませんので、投資商品の価値について正確な期待値を導き出すのは不可能に近いことですが、「銀行預金の期待値と比べれば、まぁマシかなぁ~」と判断できるような商品は相当数存在していると私は考えています。

(※一方で投資商品の中には銀行預金よりも期待値が低いようなものもあります。)

自分の頭で考えることができる(他人に影響されすぎない)

投資に限らず多くの物事において大事なことですが、投資においても非常に重要になります。

ここまで「投資に向いている人」の特徴を2つ挙げてきましたが、これはあくまで一般人である私個人の意見ですし、この特徴も持っていないにも関わらず投資に成功している人がいないとは言い切れません。

ここまでの私の記事にある程度納得ができた方は、期待値などにフォーカスをした他の記事も読んでいただきたいですが、

一方で納得がいかない方は、他のタイプの投資家の意見を聞いてみるのも良いのかもしれません。

ただし、一言に投資といっても「持っているお金」「年齢」「性格」「現在から将来までの収入」「仕事を続けたいか」など人によって事情はバラバラです。

投資の基本もわからない時期は人の意見を参考にするのも良いかもしれませんが、最終的には自分の状態にあった投資スタイルを確立することが長期的な成功には重要です。

まとめ

今日は「投資に向いている人」の特徴を私なりに考えてみました。

これ以外にも特徴は色々あるのですが、特に大事なことは今回挙げたものと私は思います。

最後に、投資初心者の方におすすめの投資スタイルを紹介して終わりたいと思います。

過信は禁物ですが、ぜひ参考にしてみてください。

・手数料が低い投資商品を選ぶ(手数料はどんなに高くても1%)

・はじめは少額で投資をして様子を見る(いきなり大金を突っ込まない)

・ネット証券を利用する(SBI証券や楽天証券が個人的なおススメ)

・分散・長期運用を意識する。その手段として自動積立がおススメ。

・税制優遇のあるNISA(積み立てNISA)、IDeCoなどを最大限活用する。

これを徹底することで「大きな失敗」を回避しやすくなります。

ある程度投資のことがわかってきたら、色々なことに挑戦してみましょう。

(挑戦は大事ですが、なんでも最初は少額から。これは徹底した方が良いと思います。)

この記事が少しでもあなたのお役に立てていれば幸いです。

それではまた!

ディスカッション

コメント一覧

まだ、コメントがありません